サラリーマンの世界では、毎月の「お給料」という部分に焦点を当てて活動するかもしれませんが。「起業・独立」後の世界では、概念が変わってきます。「資金」を活用して、どれだけ増やせますか?ということが、最重要な指標になってくるのです。

この部分が理解できていないと、サラリーマンの内に「起業」して準備をする、はじめの一歩の方向性が、見当違いな奉公に向かってしまう恐れがあります。また、今のタイミングで、何を考え、どう動くのかの方針も立てられません。

「不動産が調子良いからビジネス捨てちゃおう!」

なんて、おかしな発想も出てきてしまうのです。

最高の「年利回り」を出せる「ビジネス」

活用できる「資金」が1,000万未満と小さい内は、ビジネスに勝る「年利回り」は他に追随できるものはありません。極論言えば、たった200万ほどの「資金」を活用するだけでも。年間1億の利益を叩き出すことも可能です。

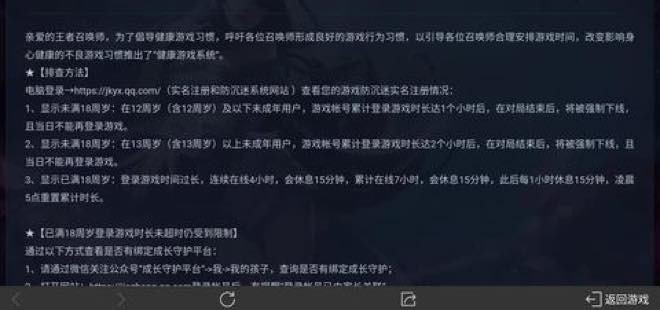

この場合は、「年利回り5,000%」です。こんな「年利回り」を出せる、「株式投資」や「不動産投資」はまずありません。これは中々再現できない、数字にしても、例えば「ケイタ式転売法」を手掛けているミスタケイタでも、

「今期決算」

・売上3億

・売上利益3,600万

・消費税還付1,600万

・ポイント還元1,200万

・マイレージ200万

(実質利益推定6,600万円相当)

約6,600万相当の、年収に変換でき得る利益を出しているのに活用している「資金」は、たったの約1,000万です。毎月、「仕入れ」を中心に、約1,000万の「資金」がグルグルと回り続けている状態です。

1,000万の「資金」を活用することで、6.6倍の利益を叩き出す。つまり、「年利回り660%」と言うことができます。しかも、「ケイタ式転売法」の場合、「仕入れてから売る」のではなく、「売ってから仕入れる」形なので、そういう面から見ると、「後出し」的に、「資金」を活用しているだけになりますね。

ゼロイチスタート段階では、約100万未満の小さな「資金」で始めることができて。年利回り100%以上は当たり前のこと。「転売法」では、ミスタケイタの「年利回り660%」当たりが限界値とも言えますが。

「デジタルコンテンツ(情報)販売」など、取り組むビジネス次第では、年利回り200%〜1,000%も、全然特別なことではありません。

ビジネスのメリット

・小さな「資金」で大きな年利回りを出せる

・「銀行融資でお金を創る」で「資金」を増やせる

常に小さな「資金」で、大きな「資金」を創り出せる方法を、一つ以上持ち続けることは、何が起こるか分からない、独立後の世界で生き延び続けられるには、とてもとても大切なことなのです。

世の中の大富豪と呼ばれる人たちが、「必ずビジネスも複数持っている」理由でもあります。このように、高い「年利回り」を出せる「ビジネス」ではありますが。「万能」ではありません。

それは、「活用できる資金」にすぐに限界が生じる部分デメリットもあるのです。

大きな「資金」の活用先はどこ?

例えば、「ビジネス」では、小さな「資金」で、大きな「年利回り」を出せると言ってもいかなるビジネスでも必ず、それ以上利益を上げようとすると効率が悪くなってくる地点というのが存在してしまいます。

利益をあげようとすると、人を沢山雇ったり、設備投資に投資をしたり、ほんのわずか利益を上げるために、必要な「資金量」がドンドン増えてしまう「地点」です。これが、中小経営者の僕たちで言えば、

「1,000万以上の資金って、なかなかビジネスで活用できないよね・・・」

というのが、共通の見解でもあります。ミスタケイタも、「ケイタ式転売法」では、効率を追求すると、「たったの1,000万」しか、「資金」を活用できない状態。にも関わらず、利益は積み上がるし。銀行融資で、「資金」がドンドン増えて行く。

しかし、増えた「資金」を、一体何に活用すれば良いのか?という部分で、いつも悩み続けている状態です。手元には「億」の「資金」がある。しかし、今日時点では「億」の「資金」を、確実な方法で増やせる「選択肢」が少ないのです。

数千万単位、億単位の「資金」を活用するためには、「株」と「不動産」ということになってくるわけですが。今のように、「金持ち」みんなが「資金」を持っていて、「株」と「不動産」の相場が、上がりっぱなし・・・という状態では。

「下がらない株」「下がらない不動産」は探すことが出来ますが。「ビジネス」と比較した「利回り」で考えると、新たにどうやって「資金」を増やすために「利回り」の高い案件で、「資金」を活用できるのか?中々手を出せない状態でもあるわけです。

「右肩上がり」っぱなしの「株」と「不動産」

日本では、2013年4月より、日本銀行の「量的質的金融緩和」がはじまりました。以降、毎年約80兆円ものお金が、「銀行融資」を中心に、世の中に創造され続けています。

「お金のしくみ」的に、誰かが銀行からお金を借りると借りた金額分だけ世の中のお金が増える。借りたお金を返済してしまうと、返済した金額分だけ世の中からお金が消滅する。

この差し引きを考慮しても、毎年80兆ずつお金が増え続けている中。当然ながら「株」も「不動産」も「右肩上がり」が続いています。こんなことが、2021年の今日までずっと続いているので。

実は、銀行融資を活用できる方々にとっては、ものすごい「金余り」の状態になっているのが、今日時点の状態です。しかし残念ながら、毎月の「お給料」しか考えることができないサラリーマンにはあまり関係の無い話になってしまいますが。

それでも、「住宅ローン」などを活用している人たちは、超低金利でマンションや一軒家を購入できてしまう状態です。この場合は、「量的質的金融緩和」の流れに参画しているとも言えますね。

けれども、「住宅ローン」で借りたお金は、100%全額、住宅を販売している法人・人のところに振り込まれてしまうので、借りた本人の手元には一切「資金」が残らない状態ですね。

けれども、「銀行融資」を活用している「経営者」たちの場合、銀行から借りたお金の使いみちを、自分で決めることができます。

しかし、その大多数は、結局、借りたお金を、ビジネス、株式、不動産などに全額ブチ込んでしまいますので、この場合も手元に「資金」は残りません。こういう方々の行動の結果として。

- 株:日経平均株価指数は右肩上がりの状態

- 不動産:都会の人気エリアのマンションや戸建てを中心に右肩上がりの状態

2013年の「量的質的金融緩和」以降、株と不動産の右肩上がりは、止まらない状態です。過去に投じた「資金」が、結果として増えた!というのは、それはそれで喜ばしいことなのですが。

例えば、僕も所有している「株」が、200%、300%となっている状態が、画面の中に表示されていますし。不動産も、3,500万で購入した不動産を、家賃10年累計2,400万取りながら、4,000万で売却しましたし。

「量的質的金融緩和」以降の過去から今日までの、パフォーマンスとしては、「負けなし」とも言えるのですが。じゃあ、これから先に新たに、どこで「資金」を活用するの?と問われると、かなり慎重にならざるを得ないのです。

確かに、「株」もクリックひとつで、数千万単位〜億の「株」を買うことができますし。「不動産」も、一撃億の「不動産」を買うことができるかもしれません。けれども、良いもの程、既に「上がりまくっている」状態です。すると・・・

- ビジネスの収益で増えた「資金」

- 銀行融資で増えた「資金」

- 株で増えた「資金」

- 不動産で増えた「資金」

ただ積み上がった「資金」を眺めながらも。ゆっくりと、超確実かつ慎重に小さな「資金」で、「株」を売買したり。地方の、量的質的金融緩和以降も、全く値上がりしてない不動産を買ってみたり。(こうして手に入れた約1,700坪の土地=城)

正直、そういうことしかできません。長期金利が上がって、量的質的金融緩和が止まる。再び、「株」と「不動産」が、大暴落する時が到来するのを、今か今かと、待つことしか出来ないのが現状の正直なところ。

結局・・・景気は良いのだから、「ビジネスは調子良い!」と気を改め。ますます、1,000万未満の小さな「資金」で、「ビジネス」に励み続けながら、「銀行融資」を積み上げ続けることが、「賢明」・・・となってしまうわけなのです。

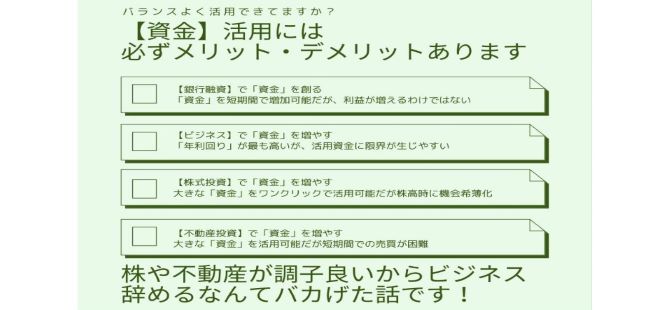

それぞれの「メリット・デメリット」

「独立後」の世界では、「銀行融資」「ビジネス」「株式」「不動産」それぞれの、「メリット・デメリット」両方を良く考えながら。自分が船長として、方向性を見据えながら、着実に運航しなければなりません。

・銀行融資

「資金」が増えるスピードは最も速いけれど、「資金」を増やしただけでは「利益」が出ているわけではない

・ビジネス

小さな「資金」で大きな利益を上げることができるけど大きな「資金」を活用しようとすると人件費・設備投資・・・などで利益の効率が悪くなる

・株式

大きな「資金」を活用できるしすぐに「資金」を株にしたりすぐに「株」を手仕舞いして「資金」に戻したりできるけど相場全体が上がり続けていると大暴落が怖くなる

・不動産

大きな「資金」を活用できるけど、売買が簡単にできない相場全体が上がり続けていると大暴落が怖くなる

この4つを中心に、フラットに見ながら、船長としての自己責任にて、その時々に適切な判断を、して行くことになります。つまり、銀行融資だけ・・・ビジネスだけ・・・株式だけ・・・不動産だけ・・・「何かだけやる」というお話では無いわけです。例えば、

「今は「株」と「不動産」が 儲かってるから、面倒くさいビジネスやめちゃおう!」

などというのは、「愚かな判断の一つ」とも言えます。逆にこの「4つ」をバランス良く、フラットな視点で、見れるようになると。どんなご時世でも、最も効率的に「資金」を増やせる「勝機」はあり続けるので、世の中がどうなろうとも、生き残り続けられるようになれます。

さらには、こういう「株高」「不動産高」の状況でも、大富豪ファーザー、マスターヒロさんは、「株」と「不動産」”でも”「資金」を増やすことができますので。

御方々が今何を考え、どう行動されているのか?を、学ばさせて頂く価値は、僕たち経験の浅い、「ピーナッツ船長」にとっては、非常に貴重なものになるわけなのですね。

あなたは借金が怖いですか?

私は死ぬまでに<1,000兆円>の借金をすることが夢なのですが…